Per te, ogni due settimane, una selezione dei migliori articoli del blog.

Dall’invenzione del settore bancario, il sistema finanziario globale è diventato sempre più centralizzato. Nel sistema moderno, le banche centrali ora controllano tutto, dai tassi di interesse all’emissione di valuta, mentre le autorità governative, le corporazioni e le organizzazioni intergovernative esercitano un’influenza senza precedenti. Non c’è dubbio che questa centralizzazione abbia portato alla creazione di enormi quantità di ricchezza. Tuttavia, la stessa centralizzazione del sistema finanziario ha anche contribuito alla presenza di sfide e rischi globali che affrontiamo oggi.

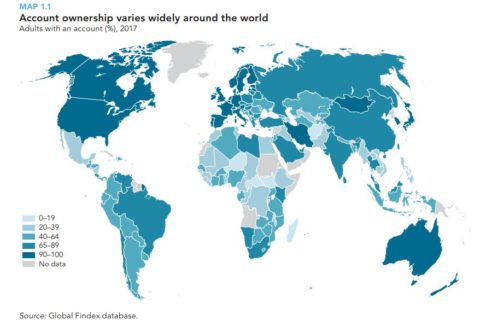

Per partecipare al settore finanziario globale, sia che si tratti di effettuare un pagamento digitale o gestire la propria ricchezza, è necessario avere accesso a un conto bancario. Tuttavia, 1,7 miliardi di adulti in tutto il mondo non hanno accesso ad un conto presso un istituto finanziario o un fornitore di denaro mobile.

La ragione? Quasi 2/3 delle persone dicono di non avere denaro sufficiente per aprire un conto bancario. Ma ci sono anche fattori culturali. Il 62% di coloro che non hanno un conto bancario possiedono al massimo un livello di istruzione primaria.

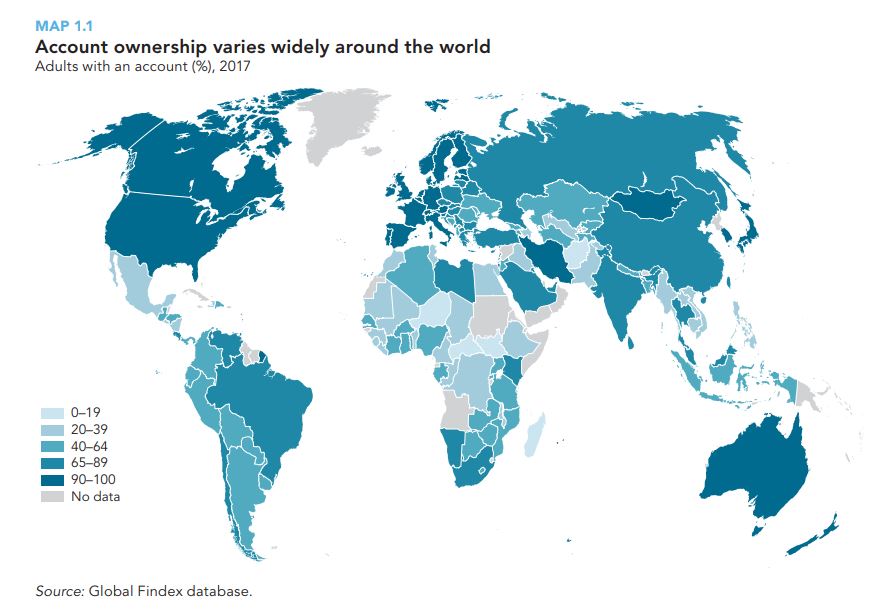

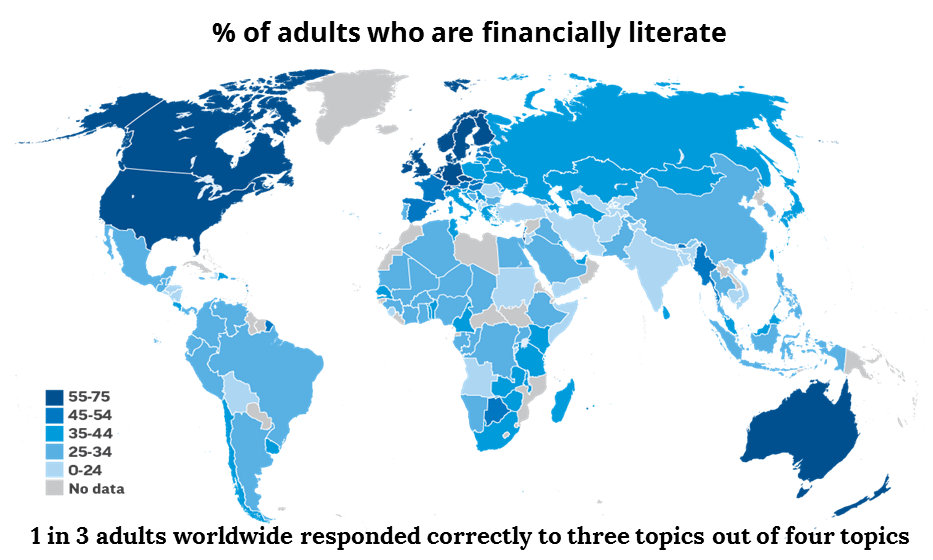

Perché le persone utilizzino con successo prodotti e servizi finanziari, devono avere un certo grado di competenze finanziarie. Secondo un recente sondaggio globale, solo 1 persona su 3 mostra una comprensione dei concetti finanziari di base, con la maggior parte di queste persone che vivono in economie ad alto reddito. Senza una comprensione dei concetti chiave della finanza, rende difficile per la maggioranza della popolazione prendere le giuste decisioni e costruire ricchezza.

Stando ai dati del sondaggio, i livelli più alti di alfabetizzazione finanziaria si registrano nei paesi avanzati. Tuttavia, l’Italia mostra delle performance simili ai paesi in via di sviluppo: solo il 37% degli adulti in Italia comprende i 3 concetti finanziari di base (tassi di interesse, inflazione, diversificazione).

Una volta che una persona ha accesso ai servizi finanziari, l’invio e il deposito di denaro dovrebbero essere poco costosi e veloci. Tuttavia, è ancora vero il contrario. In tutto il mondo, il costo medio di una rimessa di denaro è del 7,01% in commissioni di transazione e, quando si utilizzano le banche, sale al 10,53%. In aggiunta ai costi, un trasferimento bancario tra due persone nel mondo può ancora richiedere diversi giorni.

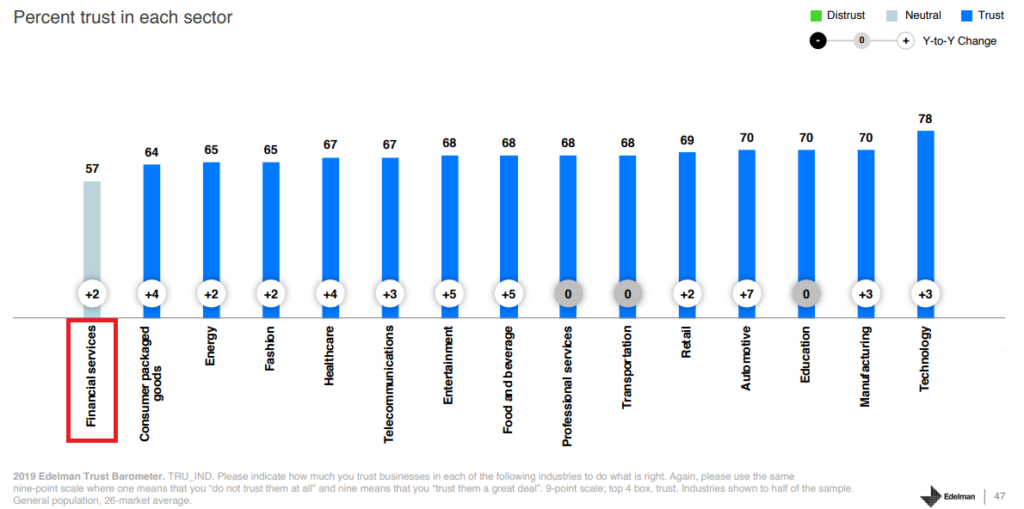

Il settore finanziario è il settore economico per cui gli individui mostrano il più basso grado di fiducia a livello globale. Stando al Trust Barometer 2019 di Edelson, soltanto il 54% degli intervistati al sondaggio si dicono fiduciosi del settore finanziario.

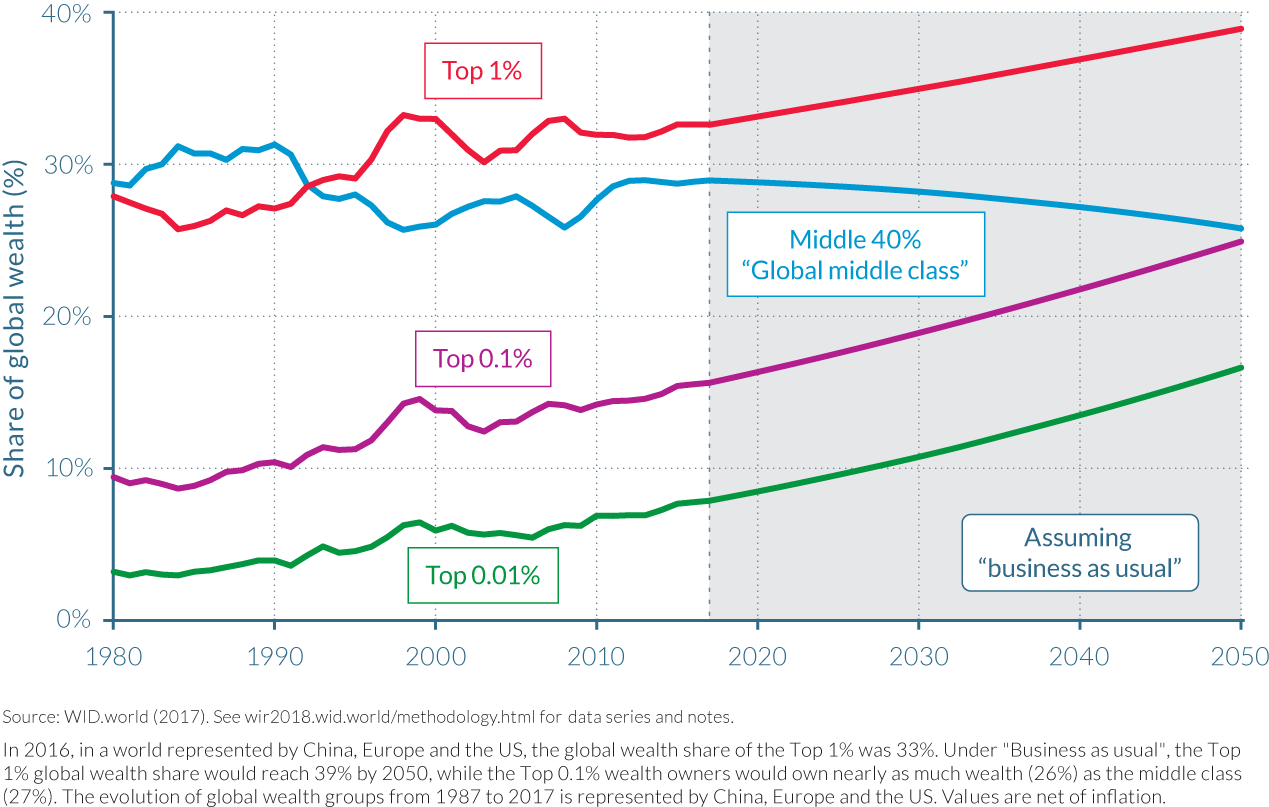

In un sistema centralizzato, i mercati finanziari tendono ad aumentare le disuguaglianze economiche.

Soltanto, chi ha accesso alle competenze finanziarie e dispone di capitale da implementare e vantaggi informativi ha potuto sfruttare opportunità finanziaria per incrementare la propria ricchezza. Infatti, secondo dati recenti sulla concentrazione globale della ricchezza, l’1% più ricco detiene oltre 30% di tutta la ricchezza mondiale.

In un sistema centralizzato, i paesi hanno il potere di manipolare e svalutare le valute legali, e questo può avere un effetto devastante sui mercati e sulla vita dei cittadini. In Venezuela, ad esempio, il governo ha continuamente svalutato la sua moneta, creando di conseguenza un’iperinflazione fuori controllo. L’ultima grande manipolazione valutaria nel 2018 ha aumentato il prezzo di una tazza di caffè di oltre 359mila% nell’ultimo anno.

Inoltre, il potere centralizzato offre anche ai governi e alle istituzioni finanziarie la possibilità di censurare finanziariamente i cittadini, prendendo provvedimenti come il congelamento dei conti, negando l’accesso ai sistemi di pagamento, rimuovendo i fondi dai conti e negando il recupero dei fondi durante le corse bancarie.

Infine, c’è un’ultima e importante scoglio da superare. Con un potere finanziario concentrato solo su poche istituzioni selezionate, come le banche centrali e le società “troppo grandi per fallire“, significa che un unico fallimento può avere effetti sull’ intero sistema. Ciò è accaduto nel 2008 poiché i mutui subprime statunitensi si sono rivelati un tallone d’Achille per i bilanci delle banche, creando un effetto a catena in tutto il mondo.

Quale futuro ci attende? I rischi e gli svantaggi della centralizzazione nel sistema finanziario globale sono ben noti, tuttavia non c’è mai stata una vera alternativa, fino ad ora. Con la proliferazione di telefoni cellulari e accesso a Internet, nonché lo sviluppo di tecnologie di decentralizzazione come la blockchain, potrebbe essere possibile costruire un sistema finanziario completamente nuovo.

Ma il mondo è davvero pronto al cambiamento?

Articolo tratto da un’infografica di Visualcapitalist

Per te, ogni due settimane, una selezione dei migliori articoli del blog.

Informativa ai sensi dell'articolo 13 del D.lgs. 196/03